|

|

МЕНЮФестивали и конкурсы Семинары Издания О МОДНТ Приглашения Поздравляем НАУЧНЫЕ РАБОТЫ |

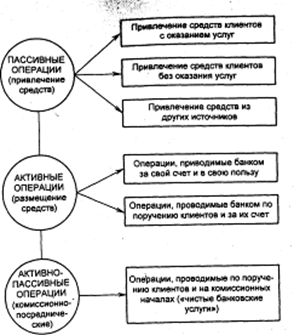

Дипломная работа: Анализ и оценка банковского обслуживания предприятийДипломная работа: Анализ и оценка банковского обслуживания предприятийАнализ и оценка банковского обслуживания предприятий Оглавление Введение Глава 1 Теоретические основы банковского обслуживания предприятий 1.1 Понятие банковской услуги и ее основные характеристики 1.2 Организация расчетно-кассового обслуживания 1.3 Кредитные операции и их организация 1.4 Прочие обслуживающие операции коммерческого банка Глава 2 Анализ и оценка банковского обслуживания предприятий 2.1 Организационно-экономическая характеристика банка 2.2 Анализ расчетно-кассового обслуживания предприятий 2.3 Анализ кредитования предприятий 2.4 Анализ и оценка общих услуг по обслуживанию предприятий Глава 3 Пути повышения организации работы с предприятиями 3.1 Организация обслуживания предприятий в современных условиях 3.2 Системное управление банковского обслуживания банка с предприятиями Заключение Список использованной литературы Введение Организация финансово-кредитного обслуживания предприятий, организаций и населения, функционирование кредитной системы играют исключительно важную роль в развитии хозяйственных структур. От эффективности и бесперебойности функционирования финансового механизма зависят не только своевременное получение средств отдельными хозяйственными единицами, но и темпы экономического развития страны в целом. Вместе с тем, эволюция банковской системы и кредитного дела в полной мере определяется экономической ситуацией в стране, господствующими формами и механизмом хозяйствования. Каждому этапу историко-экономического развития народного хозяйства соответствуют свой тип организации банковского дела, своя структура банковской системы, отвечающие соответствующим потребностям в кредитно-финансовом обслуживании отдельных звеньев экономики. Механизм функционирования банковской системы постоянно меняется под влиянием изменений ее оргструктуры, организационно-правовых форм осуществления кредитных операций, форм и методов кредитования и кредитно-расчетных отношений. Коммерческий статус дает банку значительную самостоятельность в определении целей и условий обслуживания клиентов, уровня процентных ставок, развитии разнообразных форм банковской деятельности, в использовании полученной прибыли, определении штатов и уровня оплаты труда своих работников, укреплении материально-технической базы и решении других вопросов. В ходе банковской реформы реорганизовалась не только структура банков, но и произошли глубокие изменения в характере кредитных отношений, утвердились новые методы работы по обслуживанию предприятий. Целью курсовой работы является проведение анализа и оценка банковского обслуживания предприятий на примере Сбербанка России. Для решения поставленной цели были выявлены следующие задачи: - Дать понятие банковской услуги и ее основные характеристики; - Определить организацию расчетно-кассового обслуживания; - Изучить кредитные операции и их организацию; - Изучить прочие обслуживающие операции коммерческого банка; - Дать организационно-экономическую характеристику банка; - Провести анализ расчетно-кассового обслуживания предприятий; - Провести анализ кредитования предприятий; - Провести анализ и оценка общих услуг по обслуживанию предприятий; - Определить организацию обслуживания предприятий в современных условиях; - Охарактеризовать системное управление банковского обслуживания банка с предприятиями. Глава 1 Теоретические основы банковского обслуживания предприятий 1.1 Понятие банковской услуги и ее основные характеристики Современные коммерческие банки - банки, непосредственно обслуживающие предприятия и организации, а также население - своих клиентов. Коммерческие банки выступают основным звеном банковской системы. Независимо от формы собственности коммерческие банки являются самостоятельными субъектами экономики. Их отношения с клиентами носят коммерческий характер. Основная цель функционирования коммерческих банков - получение максимальной прибыли. Согласно банковскому законодательству банк - это кредитная организация, которая имеет право привлекать денежные средства физических и юридических лиц, размещать их от своего имени и за свой счет на условиях возвратности, платности, срочности и осуществлять расчетные операции по поручению клиентов. Таким образом, коммерческие банки осуществляют (должны осуществлять) комплексное обслуживание клиентов, что отличает их от специальных кредитных организаций небанковского типа, выполняющих ограниченный круг финансовых операций и услуг. В отличие от банка кредитные организации производят лишь отдельные банковские операции. Коммерческий банк, как и любой другой банк, выполняет функции: - аккумуляции (привлечения) средств в депозиты; - их размещения (инвестиционная функция); - расчетно-кассового обслуживания клиентов. Коммерческие банки выступают прежде всего как специфические кредитные институты, которые, с одной стороны, привлекают временно свободные средства хозяйства; с другой - удовлетворяют за счет этих привлеченных средств разнообразные финансовые потребности предприятий, организаций и населения. Экономическую основу операций банка по аккумуляции и размещению кредитных ресурсов составляет движение денежных средств как объективного процесса, оказывающего влияние на формирование и использование ссужаемых стоимостей. Организуя этот процесс, коммерческий банк выступает коммерческим предприятием, обеспечивающим выгодное помещение аккумулированных кредитных ресурсов. В последние годы, как в нашей стране, так и в мировой банковской практике, эксперты отмечают наличие двух, на первый взгляд взаимоисключающих, тенденций: универсализацию и специализацию банковской деятельности, подчеркивая, что со специализацией банков усиливаются тенденции к универсализации их деятельности. Традиционно занимавшиеся в большей степени тем или иным кругом операций, коммерческие банки вторгаются в смежные сферы деятельности. Следовательно, вид коммерческого банка (универсальный, отраслевой, специального назначения, региональный и т. п.) определяется наряду с содержанием его операций также степенью развития экономики страны, кредитных отношений, денежного и финансового рынков. Коммерческие банки большинства западных стран выполняют сейчас различные операции для удовлетворения финансовых потребностей всех типов клиентов от мелкого вкладчика до крупной компании. Крупные учреждения банков осуществляют для своих клиентов по некоторым оценкам до 300 видов операций и услуг. К ним относятся: ведение депозитных счетов, безналичные переводы средств, прием сбережений, выдача разнообразных ссуд, купля-продажа ценных бумаг, операции по доверенности, хранение ценностей в сейфах и др. Благодаря этому коммерческие банки постоянно и неразрывно связаны практически всеми звеньями воспроизводственного процесса. Операции коммерческого банка представляют собой конкретное проявление банковских функций на практике. По российскому законодательству к основным банковским операциям относят следующие: - привлечение денежных средств юридических и физических лиц во вклады до востребования и на определенный срок; - предоставление кредитов от своего имени за счет собственных и привлеченных средств; - открытие и ведение счетов физических и юридических лиц; - осуществление расчетов по поручению клиентов, в том числе банков-корреспондентов; - инкассация денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание клиентов; - управление денежными средствами по договору с собственником или распорядителем средств; - покупка у юридических и физических лиц и продажа им иностранной валюты в наличной и безналичной формах; - осуществление операций с драгоценными металлами в соответствии с действующим законодательством; - выдача банковских гарантий. Кроме того, услуги коммерческих банков можно определить как проведение банковских операций по поручению клиента в пользу последнего за определенную плату. К основным характеристикам банковской услуги относятся: - нематериальная сущность услуг; - продукт не складируется, но в банках создаются запасы денежных средств, которыми управляет банкир; - проведение банковских операций и услуг регламентируется в законодательном порядке; - автор новой банковской услуги не имеет авторских прав; - система сбыта (предоставления банковских операций и услуг) эксклюзивна и интегрирована, поскольку все филиалы одного банка выполняют одинаковый набор банковских операций и услуг. Важно отметить, что в соответствии с российским банковским законодательством кредитным организациям запрещается заключать соглашения и выполнять согласованные действия, направленные на монополизацию рынка банковских услуг, а также на ограничение конкуренции в банковском деле. Приобретение акций (долей) уставных капиталов кредитных организаций, а также заключение соглашений, предусматривающих контроль за деятельностью кредитных организаций (их объединений), не должно противоречить антимонопольным правилам. В соответствии с российским банковским законодательством при заключении сделки кредитная организация обязана по требованию физического или юридического лица предоставить информацию о своей финансовой отчетности, в том числе бухгалтерский баланс, и аудиторское заключение за предыдущий год и ежемесячные бухгалтерские балансы за текущий год. За нарушение порядка раскрытия информации и введение клиентов и инвесторов в заблуждение с помощью недостоверной информации кредитная организация несет ответственность в соответствии с действующим законодательством. Итак, многие коммерческие банки в современных условиях предлагают своим клиентам широкий круг операций и услуг. Коммерческие банки универсального типа выполняют функции по аккумуляции денежных средств населения, хозяйственных организаций, фирм, компаний; по размещению кредитных ресурсов; организации и проведению денежных расчетов; предлагают клиентам различные банковские операции и услуги. В условиях рыночной экономики все операции коммерческого банка можно условно разделить на три основные группы: - пассивные операции (привлечение средств); - активные операции (размещение средств); - активно-пассивные (посреднические, трастовые и пр.) операции (рис1.)

Рис. 1. Структура основных операций коммерческого банка 1.2 Организация расчетно-кассового обслуживанияКассовыми операциями называют операции по ведению счетов физических и юридических лиц. Согласно российскому законодательству, клиент имеет право открывать столько счетов, сколько ему необходимо. Виды счетов: - расчетный счет. Открывается коммерческим организациям и гражданам, имеющим статус предпринимателя. По этому счету осуществляются все операции, связанные с реализацией товаров и услуг, обеспечением производства, расходами. На него зачисляется выручка. Со счетов списываются деньги для выдачи заработной платы, оплаты стоимости сырья, уплачиваются налоги. Счет позволяет совершать практически любые операции, поскольку владелец сам определяет направления использования средств. Существует две разновидности расчетного счета: - счет для осуществления совместной деятельности, особенностью которого является множественный состав его владельцев. Но совместное распоряжение счетом не распространено, поскольку предполагает получение согласия всех владельцев по отдельным платежам, что крайне не удобно. - счет для выполнения работ по соглашению о разделе продукции. Его особенность – счет используется исключительно для выполнения определенных работ. Может открываться как в рублях, так и в иностранной валюте. Если выручка на этот счет поступает в инвалюте, то правила об обязательной продаже 50 % не действуют. - текущий счет – счет для финансирования некоммерческих юридических лиц, представительств, не осуществляющих предпринимательскую деятельность. Он предназначен для хранения денег, расчетных операций. По сравнению с владельцами расчетного счета, самостоятельность владельцев текущего счета существенно ограничена, они распоряжаются деньгами в строгом соответствии со сметой, утвержденной вышестоящей организацией. Разновидности текущего счета: - бюджетный счет – счет, который открывается предприятиям при выделении им денежных средств из Федерального, региональных или местных бюджетов для осуществления определенных видов деятельности. Это могут быть субсидии, дотации. Особенность бюджетного счета проявляется, во-первых, в целевом назначении зачисленных денег, контролировать которые должен собственник (либо доверенное лицо) и во-вторых, в ограниченном сроке существования счета, составляющим 1 год, поскольку бюджет в России утверждается ежегодно, следовательно в конце года счета должны быть закрыты, а остатки по ним перечислены в бюджет. - инвестиционные и конверсионные счета – счета по учету средств Федерального бюджета, предоставляемых на возвратной и платной основе на финансирование инвестиций и конверсионных программ. Владельцами таких счетов являются предприятия. Кассовые операции занимают большой объем работы в банковской деятельности. Коммерческие банки строят свои отношения с клиентами на договорной основе, в том числе и при осуществлении их кассового обслуживания. По договору банковского счета банки не могут отказать клиентам в открытии счета, если он согласен с объявленными условиями и если у банка есть техническая возможность принять данного клиента на обслуживание. Для открытия счета клиент предоставляет следующие документы: - заявление на открытие счета (для оповещения банка о возникновении потребности в этом); - копии Устава, учредительного договора и протокола общего собрания (для подтверждения юридической дееспособности, т.е. правомочности открытия счета); - справка о постановке на учет из ИФНС; - копии документов, подтверждающих регистрацию в Пенсионном фонде, Фонде занятости, Фонде обязательного мед. страхования, Фонде социального страхования (для удостоверения выполнения клиентом всех обязательств перед бюджетом); - 2 карточки с образцами подписей уполномоченных лиц и оттиска печатей (для их сличения при дальнейшем использовании счета). После открытия счета банк предоставляет следующий набор услуг: - ведение счета; - организация и проведение безналичных расчетов; - выполнение операций с наличными деньгами; Прием от клиентов юридических лиц денежной наличности производится по объявлению на взнос наличными с зачислением суммы на его расчетный (текущий) счет. Выдача и списание денег производится по денежным чекам, при проведении расчетов в безналичном порядке используются расчетные чеки. Прием и выдача денежной наличности гражданам осуществляется по приходным и расходным кассовым ордерам. В соответствии с договором банк принимает на себя обязательства: - проводить по счету клиента все виды банковских операций, предусмотренных законодательством; - обеспечивать сохранность и конфиденциальность всех денежных средств на счете; - зачислять и списывать средства по поручению клиента не позже дня, следующего за днем поступления платежных документов; - выдавать выписки по счету, информирующие клиента об остатках. Закрытие счета может быть осуществлено, во-первых, по решению владельца (в любое время без каких-либо претензий и условий); во-вторых, по решению банка (при несоблюдении условий договора, например, требования минимального размера остатка по счету, а также при отсутствии операций по счету в течение 1 года); и в-третьих, по решению арбитражного суда (при признании предприятия – клиента банка банкротом). Все предприятия и организации обязаны хранить свободные денежные средства в кредитных учреждениях. В своих кассах они могут иметь наличность в пределах установленных банком лимитов. Сверхлимитный остаток должен сдаваться в банк. Для установления лимита остатка наличных денег в кассе, порядка и сроков сдачи выручки, предприятия предоставляют в банк специальный расчет (заявку). В данной заявке предприятия показывают: - 3-х месячный объем денежных поступлений - предполагаемый расход из выручки наличными деньгами - сумму среднедневной выручки Лимит устанавливается исходя из указанных расчетов и особенностей предприятия. Тем из них, которые имеют постоянную выручку и сдают ее в конце рабочего дня, лимит устанавливается в размере, необходимом для нормальной работы с утра следующего дня. Для предприятий, не имеющих постоянной выручки, лимит устанавливается в пределах среднедневного расхода. Лимит кассы может быть превышен лишь в дни выдачи заработной платы (в течение 3-х дней). При несоблюдении условий кассовой дисциплины взимаются штрафы: - за неоприходование в кассу денежной наличности – штраф в 3-х кратном размере не оприходованных сумм; - за расчеты наличными деньгами сверхустановленных сумм – 2-х кратный размер произведенных платежей; - за накопление сверхлимитных денег – 3-х кратный штраф сверхлимитной наличности. Сумма штрафов перечисляется в Федеральный бюджет. После установления лимита кассы все предприятия предоставляют в банк кассовые заявки, на основе которых коммерческий банки составляют расчет кассового прогноза и осуществляет кассовое обслуживание предприятий. Принципы организации расчетных операций: 1. Все расчеты осуществляются: только через банк; под контролем всех его участников. - Через банк потому что государство, таким образом, контролирует объем денег в обращении.. Как известно, денежная масса может быть как в наличной, так и в безналичной форме. Принуждая предприятия держать средства в безналичном виде, государство получает возможность контролировать больший объем денег (наличность практически бесконтрольна). - Под контролем всех участников, чтобы исключить возможность ошибки и разбазаривания денег. 2. Платежи со счета осуществляются по распоряжению владельцев, и это право клиента не может быть ограничено (исключение: деньги могут быть списаны по решению суда). Если денег на счете достаточно, чтобы удовлетворить все требования, предъявленные к счету, то списание средств осуществляется в порядке поступления распоряжений клиента на списание (календарная очередность). Если же денег не достаточно, то списание происходит в очередности согласно Гражданскому Кодексу. При недостатке средств для оплаты расчетных документов, банк, в редких случаях (если клиент первоклассный, а недостаток денег – явление краткосрочное) может предоставить кредит, т.е. оплатить документы за счет собственных ресурсов, а при поступлении денег на счет, взыскать эту сумму. 3. Срочность платежей. Соблюдение этого принципа позволяет субъектам безналичных расчетов более рационально построить свой денежный оборот, точно определить потребность в заемных средствах и, таким образом, управлять ликвидностью своего баланса. Различают: |

Приглашения09.12.2013 - 16.12.2013 Международный конкурс хореографического искусства в рамках Международного фестиваля искусств «РОЖДЕСТВЕНСКАЯ АНДОРРА»09.12.2013 - 16.12.2013 Международный конкурс хорового искусства в АНДОРРЕ «РОЖДЕСТВЕНСКАЯ АНДОРРА»

|

Copyright © 2012 г.

При использовании материалов - ссылка на сайт обязательна.