|

|

МЕНЮФестивали и конкурсы Семинары Издания О МОДНТ Приглашения Поздравляем НАУЧНЫЕ РАБОТЫ |

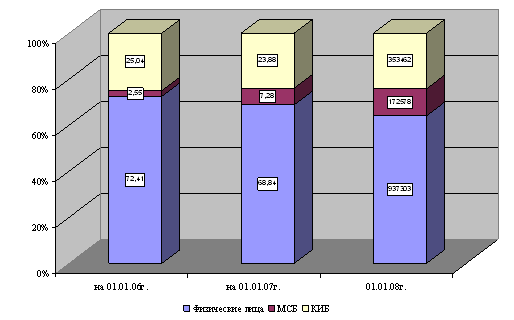

Отчет по практике: Проблемы кредитования корпоративных заемщиков на примере ОАО "МДМ-Банк"Чтобы начать процедуру рассмотрения вопроса об установлении компании клиента лимита кредитования, необходимо обратиться к сотруднику клиентского подразделения дополнительного офиса или филиала МДМ-Банка. Менеджер клиентского подразделения ознакомит клиента с действующими процентными ставками и тарифами на услуги банка и предоставит форму предварительной заявки на кредитный продукт (приложение А). Заявка заполняется по всем пунктам и служит для предварительной оценки компании клиента. Заполненная заявка передается курирующему компанию менеджеру клиентского подразделения. Представленная клиентом информация послужит основанием для принятия предварительного положительного решения. Далее с клиентом свяжется представитель Кредитного подразделения, в функции которого входит подготовка заявки на установление лимита кредитования, вынесение ее на кредитный комитет банка и предоставление клиентам кредитных продуктов в рамках установленных лимитов. Менеджер кредитного подразделения предоставит список документов, необходимых для рассмотрения вопроса об установлении лимита кредитования. После получения от клиента всех документов в соответствии со списком документов и дополнительными запросами (которые могут быть ему направлены в случае необходимости) менеджер кредитного подразделения проведет комплексный анализ кредитоспособности компании и оценку предлагаемого обеспечения. При реализации данного этапа будут проверены представленные клиентом данные о компании, менеджеры кредитного подразделения проведут переговоры с представителями компании, посетят офис, производственные или складские помещения, ознакомятся с необходимыми первичными документами. Расходы на оценку обеспечения (в основном это относится к недвижимости) независимыми оценщиками, а также расходы на инспектирование географически удаленных объектов (командировки) могут быть возложены на компанию клиента. На основании заключения кредитного подразделения и заключений других подразделений банка (управления безопасности, юридического управления и т.д.) кредитный комитет МДМ-Банка примет решение об установлении лимита кредитования компании. Ориентировочный срок установления лимита кредитования: 2 - 3 недели. 4.2 Кредитные продукты для корпоративных заемщиковБанк предоставляет следующие кредитные продукты: кредитование в рублях и иностранной валюте, выставление гарантий и аккредитивов (без денежного покрытия), покупка или авалирование банком векселей клиентов, лизинговые операции, другие услуги (по согласованию). МДМ-банк предлагает своим клиентам такую услугу, как выдача гарантий и выставление аккредитивов без денежного покрытия. Банковская гарантия - обязательство банка-гаранта, выданное по поручению клиента (и за его счет) заплатить получателю банковской гарантии денежную сумму в соответствии с договором между клиентом и получателем. Выплата производится по представлении письменного требования получателя, а также дополнительных документов, указанных в банковской гарантии. Банк выдает гарантии без денежного покрытия при наличии установленного лимита по кредитным операциям. Документарный аккредитив - представляет собой денежное обязательство банка, принятое на основании поручения клиента-покупателя произвести платеж в пользу продавца после представления последним документов, предусмотренных условиями аккредитива. Банк производит открытие аккредитивов без денежного покрытия при наличии установленного лимита по кредитным операциям. МДМ-банк производит также покупку и авалирование векселей. Банк покупает векселя различных эмитентов, а также производит операции по авалированию (вексельному поручительству) векселей сторонних эмитентов. Операции производятся банком при наличии установленного лимита по кредитным операциям. МДМ-банк предоставляет своим клиентам такую форму кредитования как оведрафт. Овердрафт - форма краткосрочного кредита, предоставляемого при списании средств со счета Клиента сверх остатка на нём, то есть если на счете Клиента не достаточно денежных средств, Банк оплачивает платежные документы в пределах установленного Клиенту лимита овердрафта. 4.3 Анализ кредитного портфеля ОАО "МДМ-Банк" Филиал в г. НовокузнецкМДМ-банк осуществляет деятельность по кредитованию физических лиц, малого и среднего бизнеса и корпоративных заемщиков. Структура кредитов, выданных филиалом МДМ-банка в г. Новокузнецк, представлена в таблице 15. Из таблицы 15 видно, что большая часть кредитов была выдана физ. лицам: более 72% всех выданных кредитов - в 2005 году, почти 69% - в 2006 году, более 64% - в 2007 году. Корпоративным заемщикам было выдано более 25% в 2005 году, Структура кредитов, выданных филиалом МДМ-банка в г. Новокузнецк в 2005-2007гг.

почти 24% - в 2006 году, более 24% - в 2007 году. Кредитование малого и среднего бизнеса составляло всего 2,5% от всего кредитного портфеля в 2005 году, 7,28% - в 2006 году и уже 11,79% - в 2007 году. Структура кредитов представлена на рисунке 7.

Структура кредитов, выданных в 2005-2007гг. Общая сумма выданных банком кредитов выросла за 2 года более, чем в 2 раза (на 107,27%), или на 757331 тыс. руб. Суммы выданных кредитов представлены на рисунке 8. Самые высокие темпы прироста у кредитования малого и среднего бизнеса: за два года объем кредитования вырос на 858,77% - с 18000 тыс. руб. в 2005 году до 172578 тыс. руб. в 2007 году. Темпы прироста объемов кредитования корпоративных заемщиков и в 2006 и в 2007 году примерно одинаковы - более 40% в год. За два года объем кредитования корпоративных заемщиков вырос почти вдвое (99,95%), что составляет 176684 тыс. руб. в натуральном выражении. В целом можно сказать, что структура кредитного портфеля незначительно изменилась. Произошли изменения в долях кредитования физ. лиц и малого и среднего бизнеса, доля же корпоративного кредитования осталась на прежнем уровне. Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12, 13, 14 |

Приглашения09.12.2013 - 16.12.2013 Международный конкурс хореографического искусства в рамках Международного фестиваля искусств «РОЖДЕСТВЕНСКАЯ АНДОРРА»09.12.2013 - 16.12.2013 Международный конкурс хорового искусства в АНДОРРЕ «РОЖДЕСТВЕНСКАЯ АНДОРРА»

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Copyright © 2012 г.

При использовании материалов - ссылка на сайт обязательна.