|

|

МЕНЮФестивали и конкурсы Семинары Издания О МОДНТ Приглашения Поздравляем НАУЧНЫЕ РАБОТЫ |

Курсовая работа: Анализ экономических показателей деятельности предприятия

Признаком агрессивной политики управления текущими пассивами служит высокий удельный вес краткосрочного кредита в общей сумме всех пассивов предприятия. И стабильные, и нестабильные активы при этом финансируются, в основном, за счет постоянных пассивов (собственных средств и долгосрочных кредитов и займов). Признаком умеренной политики управления текущими пассивами служит нейтральный (средний) уровень краткосрочного кредита в общей сумме всех пассивов предприятия. В 2007 году ОАО ЧЭМК характерна консервативная политика управления текущими активами. управляло своими пассивами консервативной политикой. В 2008 году эта политика приблизилась к умеренной и в 2009 году политика снова сменилась на консервативную. Сочетаемость различных типов политики управления текущими активами и политики управления текущими пассивами показана на матрице выбора политики комплексного оперативного управления текущими активами и текущими пассивами (табл. 8). Таблица 8 Матрица выбора политики комплексного оперативного управления текущими активами и текущими пассивами

Матрица показывает нам: что консервативной политике управления текущими активами может соответствовать умеренный или консервативный тип политики управления текущими пассивами, но не агрессивный; что умеренной политике управления текущими активами может соответствовать любой тип политики управления текущими пассивами; что агрессивной политике управления текущими активами может соответствовать агрессивный или умеренный тип политики управления текущими пассивами, но не консервативный. Из матрицы выбора политики комплексного оперативного управления текущими активами и текущими пассивами видно, что в 2008 и в 2009 году в ОАО ЧЭМК была сконцентрирована консервативная политика управления текущими активами и агрессивная политики управления текущими пассивами, что не сочетается в матрице выбора политики комплексного оперативного управления, т. е. ОАО ЧЭМК необходимо сменить политику комплексного оперативного управления текущими активами и текущими пассивами. На изменение размера чистого рабочего капитала соотношение источников финансирования оборотных активов оказывает решающее влияние. Если при неизменном объеме краткосрочных финансовых обязательств будет расти доля оборотных активов, финансируемых за счет собственных источников и долгосрочного заемного капитала, то размер чистого рабочего капитала будет увеличиваться. Естественно, в этом случае будет повышаться финансовая устойчивость предприятия, но снижаться эффект финансового рычага и расти средневзвешенная стоимость капитала в целом (так как процентная ставка по долгосрочным займам в силу большего их риска выше, чем по краткосрочным займам). Соответственно, если при неизменном участии собственного капитала и долгосрочных займов в формировании оборотных активов будет расти сумма краткосрочных финансовых обязательств, то размер чистого рабочего капитала будет сокращаться. В этом случае может быть снижена общая средневзвешенная стоимость капитала, достигнуто более эффективное использование собственного капитала (за счет роста эффекта финансового рычага), но при этом будет снижаться финансовая устойчивость и платежеспособность предприятия (снижение платежеспособности будет происходить за счет роста объема текущих обязательств и увеличения частоты выплат долга). Таким образом, выбор соответствующих источников финансирования оборотных активов в конечном итоге определяет соотношение между уровнем эффективности использования капитала и уровнем риска финансовой устойчивости и платежеспособности предприятия. Далее проведем SWOT – анализ

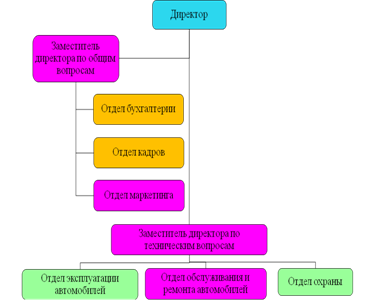

Из данного SWOT анализа хорошо видно, что фирма имеет перспективы на развитие, если поставит себе целью развитие организации по всем стратегическим направлениям. Для обеспечения контроля за реализацией последующего плана маркетинга (который должен быть разработан для более эффективного сбыта продукции) необходимо: - более тщательное изучение покупательского спроса; - контроль за динамикой спроса и реализацией плана маркетинга; - повышение квалификации менеджеров по сбыту; - предложение покупателям широкого ассортимента товаров; - контроль за совершенствованием систем оказания дополнительных услуг; - наличие более эффективной рекламы товаров. Наша организация будет придерживаться стратегии ориентации на издержки, т.е. освоит продажу при широкой номенклатуре продукции, устанавливая при этом невысокие цены. Эта стратегия позволит увеличить объем услуг и суммы получаемой прибыли. Таким образом предлагается следующий комплекс мероприятий. Для снижения потребности в краткосрочном кредите необходимо к 2004 году: - увеличить СОС до положительного значения и выше - снизить ТФП до положительного значения и выше Увеличить СОС можно следующим образом: • Нарастить собственный капитал (увеличением Уставного капитала, снижением дивидендов и увеличением нераспределенной прибыли и резервов, подъемом рентабельности с помощью контроля затрат и агрессивной коммерческой политики). • Увеличить долгосрочные заимствования (если долгосрочных кредитов в структуре пассивов относительно немного, то можно попробовать получить дополнительный долгосрочный кредит. В развитой рыночной экономике долгосрочный кредит имеет для предприятия свои преимущества: проценты ниже, чем по краткосрочному кредиту, возмещение растянуто во времени). • Уменьшить иммобилизацию средств во внеоборотных активах, но только не в ущерб производству. Сохраняя активную часть основных средств, можно, например, попытаться избавиться от части или всех долгосрочных финансовых вложений, если они не играют особой роли для предприятия. Снизить текущие финансовые потребности можно следующим образом: • Уменьшить оборотные активы. Предприятие плохо управляет запасами, а то и вовсе не контролируют их. Такое легкомыслие способно привести к неплатежеспособности. Конечно, очень трудно определить идеальный уровень запасов, примиряющий минимизацию затрат на хранение со сведением до ничтожной величины вероятности “разрыва запасов” (покупатели согласны брать товар, а его на складе нет). Часто оптимальный уровень запасов определяют опытным путем и практически на глаз. Но есть и более надежные — экономико-математические — инструменты. • Снизить дебиторскую задолженность. Сокращать длительность отсрочек платежей надо, однако, стараясь не подвергать себя риску потерять клиентуру. Здесь могут быть полезны: учет векселей, факторинг, спонтанное финансирование. Вообще, необходимо хорошо изучить свой рынок, прежде чем принимать решение о сокращении средней длительности отсрочек. Какие средние отсрочки предоставляют конкуренты? Если их отсрочки короче наших, то и мы можем попробовать укоротить свои. Оценивая свои нынешние отсрочки, следует выяснить, перевешивает ли прирост оборота (благодаря длительным срокам) убытки от этих длительных сроков. Необходимо также снизить удельный вес сомнительных клиентов, систематически напоминая дебиторам о пришедшем сроке расчета, проводя селективную политику по отношению к дебиторам. Полезно, конечно, и поискать возможность повысить эффективность взаимодействия собственных коммерческих и финансовых служб, с тем чтобы оперативно прекращать продажи клиентам, задерживающим платежи или вовсе не оплачивающим товар. • Увеличить кредиторскую задолженность, удлиняя сроки расчета с поставщиками крупных партий сырья, материалов, товаров. Причем, это можно себе позволить именно с теми поставщиками, которые заинтересованы в сбыте предприятию больших — важных для продавца — партий. 6. План реструктуризации Для реализации стратегии компании организационная структура подразделения предприятия ОАО ЧЭМК на 2010 год будет выглядеть следующим образом (рисунок 5). Таким образом, предприятие планирует отдельно выделить структурное подразделение по перевозе грузов в отдельную компанию, находящуюся под руководством ОАО ЧЭМК, что позволит реструктуризировать подразделение и расширить сферу его деятельности.

Рисунок 5 – Организационная структура подразделения ОАО ЧЭМК на 2010 год В данном подразделении сформирована новая линейно-функциональная организационная структура, которая лучшим образом способна организовать работников для реализации стратегии предприятия. У директора имеется два заместителя. Первый является его помощником в вопросах касающихся финансов, кадров и маркетинга. Второй – подчиненным и решает задачи, поставленные руководителем, в отношении парка автомобилей, его обслуживания и ремонта. Директор подразделения ставит задачу перед заместителем по общим вопросам. Тот в свою очередь доносит ее до отделов, которые находятся в его подчинении. Каждое подразделение предоставляет результаты своей работы. Заместитель директора по общим вопросам докладывает руководителю предприятия и финансовой ситуации предприятия о ее возможности по выполнению задания и предлагает определенные корректировки этого задания. Директор скорректированную задачу ставит перед заместителем по техническим вопросам, который доносит ее до своих подразделений и контролирует ее выполнение. Предприятие ОАО ЧЭМК использует следующие виды стимулирования работников: 1 Материальное денежное – премиальная часть зарплаты, зависящая от результатов выполнения; 2 Забота о работнике – опора на неформальные отношения; 3 Моральные стимулы – благодарности, грамоты и т.д.; Для достижения целей первой стадии маркетинговой политики в соответствии со стратегией организации, создан маркетинговый отдел. В него входят начальник отдела маркетинга и маркетолог. Заработная плата работников является повременно-премиальной. Премиальная часть выплачивается работнику в зависимости от достижения количественных и качественных показателей его работы и от величины фонда оплаты труда в данный месяц работы. Окладная часть заработной платы работников маркетингового отдела представлена в таблице 13. Таблица 13 – Заработная плата отдела маркетинга

Основные задачи отдела маркетинга: 1 Обеспечение руководства фирмы необходимой маркетинговой информацией в интересах разработки стратегии и тактики развития и рыночного поведения фирмы. Отдел обязан при необходимости уточнять и дополнять указанную информацию, а также выполнять все необходимые работы по анализу и оценке различного рода текущих и перспективных рыночных ситуаций. 2 Проведение всего комплекса рыночных исследований, связанных с рынком, товаром и потребителями как по утвержденному плану исследований маркетинга, так и по специальным указаниям руководства и по заданиям других подразделений фирмы. 3 Постоянное участие в разработке стратегии и тактики рыночного поведения фирмы посредством формирования товарной, ценовой, сбытовой, рекламной и сервисной стратегии маркетинга, консультационной помощи руководству фирмы и другим подразделениям, участвующими в разработке стратегии и тактики рыночного поведения фирмы. 4 Организация рекламной деятельности, а также разработка комплекса мероприятий по формированию и поддержанию связей с общественностью, обеспечивающих как необходимую доходность и прибыльность деятельности фирмы, так и поддержание ее доброго имени в глазах общественности. 5 Постоянный анализ и оценка эффективности маркетинга в фирме и соответственное развитие службы. 6 Разработка новых услуг на основе получаемой маркетинговой информации. Список использованной литературы 1. Антикризисное управление / Под ред. Минаева Э. С., Паналугшина В. П. М., 2005. 2. Бердникова Т. Б. Анализ и диагностика финансово-хозяйственной деятельности предприятия. М., 2007. 3. Заводова О.В., Федорова М.А. Планирование деятельности автотранспортного предприятия: Методические указания к курсовой работе/Заводова О.В.- Санкт-Петербург, 2006г. 4. Крейнина М.И. Финансовое состояние предприятия. Методы и оценки - М.: ИКЦ «Дис», 2004. - 306. 5. Раицкий К.А. Экономика предприятия: учебник для ВУЗов - М.: Информационно внедренческий центр «Маркетинг», 2006. - 279. 6. Савицкая Г.В. Анализ хозяйственной деятельности предприятия. -Минск: ООО Новое знание, 2008. - 261. 7. Финансовая устойчивость. - http://www.analiz. prompter.ru/ koeffitsienty_finansovoi_ustoichivosti.htm#3 8. Финансовый менеджмент: теория и практика. / Под ред. С. Стояновой - М.: "Перспектива", 2008. - 656. 9. Финансовый менеджмент: Учебник для вузов/Г.Б. Поляк, И.А. Акодис, Т.А. Краева и др.; Под ред. проф. Г.Б. Поляка - М.: Финансы, ЮНИТИ, 2004. - 571. 10. Формирование и анализ организационных структур. - http://works. tarefer.ru/55/100826/index.html. 11. Шеремет А.Д. Сайфулин Р.С. Методика финансового анализа - М.: ИНФРА-М, 2006. - 357. |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Приглашения

09.12.2013 - 16.12.2013

Международный конкурс хореографического искусства в рамках Международного фестиваля искусств «РОЖДЕСТВЕНСКАЯ АНДОРРА»

09.12.2013 - 16.12.2013

Международный конкурс хорового искусства в АНДОРРЕ «РОЖДЕСТВЕНСКАЯ АНДОРРА»