|

|

МЕНЮФестивали и конкурсы Семинары Издания О МОДНТ Приглашения Поздравляем НАУЧНЫЕ РАБОТЫ |

Курсовая работа: Комплексный анализ финансово-хозяйственной деятельности ОАО "Сигнал"По данным таблицы можно сделать вывод о том, что доля собственного капитала имеет тенденцию к повышению. За отчетный период она повысилась на 0,01 и составила 0,58. Плечо финансового рычага уменьшилось на 0,04 и составило 0,73. это свидетельствует о том, что финансовая зависимость предприятия от внешних инвесторов уменьшилась. Коэффициент маневренности показывает, какая часть собственного капитала находится в обороте, то есть в той форме, которая позволяет свободно маневрировать этими средствами. Коэффициент в течение года увеличился на 0,11 и составил 0,1, что обеспечивает гибкость в использовании собственных средств предприятия. Как показывают приведенные данные, на анализируемом предприятии запасы больше собственного оборотного капитала, но меньше плановых источников их финансирования. Следовательно, его состояние можно классифицировать как удовлетворительное. Задание 10. На основании показателей таблицы 11, заполненной исходя из результатов расчета показателей таблицы 10, дать комплексную оценку финансовой устойчивости ОАО «Сигнал». Таблица 11 Комплексная оценка финансовой устойчивости ОАО «Сигнал»

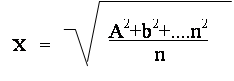

Справочно: Расчет комплексной итоговой оценки производят методом среднегеометрической Х=

Вывод: Коэффициент финансовой автономии в течение года увеличился на 0,01 и составил 0,58, этот коэффициент показывает удельный вес собственного капитала в общей валюте баланса. Коэффициент инвестирования также увеличивается в течение года на 0,12 и составляет 1,112, этот коэффициент показывает отношение собственного капитала к общей валюте баланса. Коэффициент обеспеченности оборотных активов собственными средствами в течение года имеет тенденцию к увеличению на 0,135 и на отчетную дату он составил 0,121, этот коэффициент показывает отношение собственного капитала к заемному. Коэффициент финансового рычага (левериджа) в течение года уменьшился на 0,04 и составил 7,34, этот коэффициент показывает отношение заемного капитала к собственному. Чем выше уровень первого, второго, четвертого показателей и чем ниже уровень третьего показателя, тем устойчивее финансовое состояние предприятия. Так как финансовый рычаг уменьшился, это привело к тому, что финансовая зависимость предприятия от внешних инвесторов снизилась. В целом на конец года предприятие имеет устойчивое финансовое положение. Задание 11. Сгруппировав активы по уровню ликвидности, а пассивы по срокам погашения обязательств дать предварительную оценку финансового состояния (таблица 12). Таблица 12 Группировка активов по уровню их ликвидности и обязательств по срочности их оплаты

Баланс является абсолютно ликвидным, если соблюдаются следующие соотношения: А1³П1, А2³П2, А3³П3, А4£П4. При расчетах группы «Наиболее срочные обязательства» включить просроченную кредиторскую задолженность, используя информацию формы 5, раздел 2, исключив ее из группы «краткосрочные обязательства». Вывод: Первое неравенство (А1³П1) на начало и конец года не выполняется, т.е. предприятие имеет недостаток наиболее ликвидных активов для погашения наиболее срочных обязательств. Этот недостаток на конец года по сравнению с началом года практически остался без изменения; на конец года недостаток составляет 69086 тысяч рублей, что является отрицательным фактором. Второе неравенство (А2³П2) выполняется как на начало года так и на конец года, так как предприятие имеет избыток средств по быстро реализуемым активам для погашения краткосрочных обязательств. На конец года этот избыток составляет 21806 тыс. руб., и в случае необходимости он может быть направлен на погашение наиболее срочных обязательств. Третье неравенство (А3³П3) выполняется, так как предприятие не имеет долгосрочных обязательств. Избыток средств по медленно реализуемым активам на конец года составляет 62100 тысяч рублей и в случае необходимости эти средства могут быть использованы для погашения наиболее срочных обязательств, краткосрочных и долгосрочных обязательств. Четвертое неравенство (А4£П4) выполняется только на конец года. Следовательно, в течение года предприятие приобретает собственные оборотные средства в размере 14820 тысяч рублей, что является одним из условий финансовой устойчивости. Из четырех неравенств не выполняется первое неравенство значит предприятие имеет относительно ликвидный баланс и относительную платежеспособность, т.е. оно может рассчитаться по своим обязательствам, но в более длительные сроки с учетом поступления дебиторской задолженности, производства и реализации продукции в будущем. Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12, 13, 14, 15, 16 |

Приглашения09.12.2013 - 16.12.2013 Международный конкурс хореографического искусства в рамках Международного фестиваля искусств «РОЖДЕСТВЕНСКАЯ АНДОРРА»09.12.2013 - 16.12.2013 Международный конкурс хорового искусства в АНДОРРЕ «РОЖДЕСТВЕНСКАЯ АНДОРРА»

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Copyright © 2012 г.

При использовании материалов - ссылка на сайт обязательна.