|

|

МЕНЮФестивали и конкурсы Семинары Издания О МОДНТ Приглашения Поздравляем НАУЧНЫЕ РАБОТЫ |

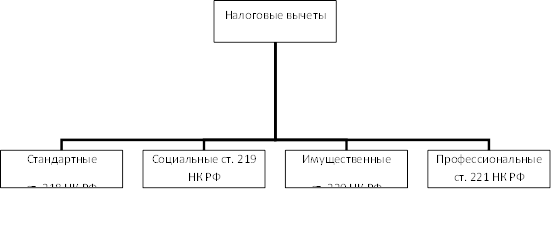

Дипломная работа: Выбор оптимальной системы налогообложения оптово-розничной торговли индивидуального предпринимателя Иванова А.П.Расходы, связанные с производством и (или) реализацией, подразделяются на: 1. материальные расходы; 2. расходы на оплату труда; 3. суммы начисленной амортизации; 4. прочие расходы. Индивидуальные предприниматели при определении своей налоговой базы по налогу на доходы физических лиц вправе уменьшить ее на суммы всех предусмотренных главой 23 НК РФ налоговых вычетов. Налоговые вычеты по существу представляют собой особую разновидность налоговых льгот, предоставляемых путем вычета из налоговой базы определенных сумм, что тем самым увеличивает чистый доход налогоплательщика. Глава 23 НК РФ предусматривает четыре вида налоговых вычетов. Все налоговые вычеты могут применяться только в отношении доходов, включаемых в налоговую базу, облагаемую по ставке 13%. Такие вычеты, как правило, предоставляются индивидуальным предпринимателям на основании письменных заявлений при подаче ими налоговой декларации о доходах в налоговый орган по окончании налогового периода.

Рис. 8 Налоговые вычеты Индивидуальные предприниматели самостоятельно исчисляют суммы налога по доходам, которые они получают от предпринимательской деятельности. Особенности его уплаты регулируются статьей 227 НК РФ. Общая сумма налога, рассчитанная в соответствии с налоговой декларацией, должна быть уплачена по месту налогового учета предпринимателя в срок не позднее 15 июля года, следующего за истекшим налоговым периодом, то есть годом, за который подана декларация. Независимо от того, где реально осуществляет свою деятельность индивидуальный предприниматель, НДФЛ он уплачивает только по месту налогового учета, то есть по месту жительства, куда им представляется налоговая декларация. Если индивидуальные предприниматели и лица, занимающиеся частной практикой, прекращают занятия такой деятельностью в течение года, они обязаны представить в налоговый орган по месту своего учета налоговую декларацию по НДФЛ досрочно. На основании пункта 3 статьи 229 НК РФ такая декларация должна быть подана вышеуказанными лицами в пятидневный срок со дня прекращения занятия предпринимательской деятельностью (частной практикой). Соответственно, сумма налога, исчисленного по такой налоговой декларации, в этом случае уплачивается также досрочно - не позднее 15 дней с момента ее подачи. Однако кроме уплаты суммы НДФЛ, исходя из фактической его величины, исчисленной по итогам отчетного года, налоговое законодательство предусматривает уплату и авансовых платежей данного налога в течение года. Авансовые платежи уплачиваются налогоплательщиком в следующие сроки: за январь - июнь - не позднее 15 июля текущего года в размере половины годовой суммы авансовых платежей; за июль - сентябрь - не позднее 15 октября текущего года в размере 1/4 годовой суммы авансовых платежей; за октябрь - декабрь - не позднее 15 января следующего года в размере 1/4 годовой суммы авансовых платежей. Фактическую сумму налога (по итогам года) рассчитывает сам предприниматель, а суммы авансовых платежей НДФЛ исчисляют налоговые органы. Суммы авансовых платежей на текущий налоговый период налоговый орган рассчитывает исходя из суммы фактически полученного дохода от указанных выше видов деятельности за предыдущий налоговый период с учетом стандартных и профессиональных налоговых вычетов. Если сумма налога, исчисленного по декларации, будет больше сумм авансовых платежей и сумм налога, удержанных у источника выплаты дохода, то предприниматель должен доплатить налог в срок не позднее 15 июля следующего года. По результатам окончательного расчета может оказаться так, что предприниматель переплатил НДФЛ. Тогда переплата подлежит возврату налогоплательщику или зачету в счет предстоящих платежей. Другим важным налогом является налог на добавленную стоимость (НДС). Плательщиками НДС будут являться индивидуальные предприниматели, у которых имеются в данном налоговом периоде установленные НК РФ объекты обложения НДС. Объект обложения НДС установлен статьей 146 НК РФ. Сумма НДС по итогам каждого налогового периода, подлежащая уплате в бюджет, исчисляется налогоплательщиком как общая сумма налога, полученная от сложения величин НДС, исчисляемых по каждой налоговой базе отдельно с учетом применяемых налоговых ставок, и уменьшенная на сумму налоговых вычетов, предусмотренных статьями 171 и 172 НК РФ. НК РФ установлены три основных налоговых ставки: 0, 10 и 18% (до 1 января 2004 года - 20%). Кроме того, в определенных случаях, когда в налоговую базу уже включена сумма НДС, могут использоваться так называемые расчетные ставки, являющиеся производными от основных. В соответствии с правилами, установленными пунктом 4 статьи 164 НК РФ, они рассчитываются "как процентное отношение налоговой ставки, предусмотренной пунктом 2 или 3 настоящей статьи, к налоговой базе, принятой за 100 и увеличенной на соответствующий размер налоговой ставки". Исходя из сказанного, расчетные ставки могут быть рассчитаны по следующим формулам: расчетная налоговая ставка = 18% : (100% + 18%) x 100% или 10% : (100% + 10%) x 100%. Момент определения налоговой базы определен статьей 167 НК РФ как наиболее ранняя из следующих дат: 1) день отгрузки (передачи) товаров (работ, услуг), имущественных прав; Ведя предпринимательскую деятельность, каждый налогоплательщик несет расходы по приобретению материалов, товаров, работ и услуг. При этом, оплачивая их цену поставщикам (исполнителям), он уплачивает в ее составе и сумму НДС. Такие суммы НДС, предъявленные поставщиками налогоплательщику при приобретении им товаров (работ, услуг) могут приниматься к вычету в порядке, предусмотренном статьями 171 и 172 НК РФ. Применение налоговых вычетов - это уменьшение общей суммы налога, исчисленной за налоговый период, на суммы НДС, предъявленные поставщиками товаров (работ, услуг) или уплаченные налогоплательщиками по иным основаниям. Это является проявлением законодательно установленного механизма взимания сумм НДС, подлежащих уплате в бюджет, установленного в статье 173 НК РФ. Сумма НДС, подлежащая уплате в бюджет рассчитывается как сумма налога, исчисленная по соответствующей ставке с объема реализации за минусом суммы налога, уплаченной поставщикам товарно-материальных ценностей (работ, услуг), используемых в процессе производства или по иным основаниям, установленным НК РФ Для того чтобы иметь возможность зачесть (возместить) данные суммы "входного" НДС, налогоплательщик должен соблюсти ряд условий, предусмотренных пунктом 1 статьи 172 НК РФ, а именно: - данные материальные ресурсы (работы, услуги) должны быть приняты налогоплательщиком на учет; - должны быть в наличии счета-фактуры с указанием суммы уплаченного налога (см. ст. 169 НК РФ). Налоговый кодекс предъявляет к плательщикам НДС помимо самой обязанности уплаты данного налога целый ряд требований по составлению и оформлению документов, связанных с его исчислением. В соответствии с пунктом 3 статьи 169 НК РФ они обязаны составить счет-фактуру, вести журналы учета полученных и выставленных счетов-фактур, книги покупок и книги продаж при совершении любых операций, признаваемых объектом налогообложения в соответствии с главой 21 НК РФ, в том числе не подлежащих налогообложению (освобождаемых от налогообложения) в соответствии со статьей 149 НК РФ. Ряд основных правил по выставлению и оформлению счетов-фактур описаны в самой статье 169 НК РФ. Порядок ведения журнала учета полученных и выставленных счетов-фактур, книг покупок и книг продаж должен устанавливаться Правительством РФ. Такой порядок установлен постановлением Правительства РФ от 02.12.2000 N 914 "Об утверждении Правил ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость". В соответствии со статьей 145 НК РФ организации и индивидуальные предприниматели имеют право на освобождение от исполнения обязанностей плательщика НДС при выполнение двух условий: 1) сумма выручки от реализации товаров (работ, услуг) за три предшествующих последовательных календарных месяца без учета НДС не должна превышать двух миллионов руб. (п. 1 ст. 145 НК РФ); 2) налогоплательщик, претендующий на получение освобождения, не реализовал в течение трех предшествующих последовательных календарных месяцев никаких подакцизных товаров (п. 2 ст. 145 НК РФ). Согласно пункту 3 статьи 145 НК РФ, лица, решившие воспользоваться своим правом на освобождение, должны представить в налоговый орган по месту своего учета письменное уведомление и документы, подтверждающие их право на освобождение. Сделать это надо в срок не позднее 20-го числа месяца, начиная с которого эти лица желают использовать право на освобождение. Одной из важнейших характеристик любого налога является налоговый период, так как он определяет те сроки, в которые налогоплательщик обязан исчислить и уплатить налог в бюджет. Для всех плательщиков НДС, а также лиц, исполняющих обязанности налоговых агентов, налоговый период в общем случае с 1 января 2008 г. устанавливается равным кварталу. Это предусмотрено пунктом 1 статьи 163 НК РФ. Налогоплательщики должны перечислять в бюджет НДС и представлять налоговую декларацию в налоговые органы по месту своего учета по итогам каждого налогового периода. Сделать это надо в срок не позднее 20-го числа месяца, следующего за истекшим налоговым периодом. Такой порядок установлен подпунктами 1 и 6 статьи 174 НК РФ. Исключение - ввоз товаров на таможенную территорию Российской Федерации. В этом случае НДС уплачивается в соответствии с таможенным законодательством. Еще одним налогом, уплачиваемым предпринимателями при обычной системе налогообложения, является единый социальный налог (ЕСН). В соответствии с нормами статьи 235 НК РФ индивидуальные предприниматели начисляют и платят ЕСН: - со своих доходов от предпринимательской либо иной профессиональной деятельности; - с выплат, производимых в пользу наемных работников. Индивидуальный предприниматель уплачивает ЕСН по месту постановки на налоговый учет по месту жительства. Хотя налог называется единым, предприниматели должны рассчитывать его отдельно в отношении каждого фонда - как соответствующую процентную долю налоговой базы. ЕСН по существу состоит из четырех платежей: в Пенсионный фонд Российской Федерации (взносы ЕСН в федеральный бюджет); в Фонд социального страхования Российской Федерации; в Федеральный фонд обязательного медицинского страхования; в территориальный фонд обязательного медицинского страхования. Сумму ЕСН, уплачиваемую в составе налога в ФСС России, следует самостоятельно уменьшать на сумму произведенных расходов на цели государственного социального страхования, предусмотренные законодательством РФ. (Такими расходами могут быть, например, оплата больничных листов, оплата путевок и т.п.) Принципы и ставки расчета взносов по ЕСН с выплат в пользу наемных работников и со своих доходов принципиально отличаются. Так, при начислении ЕСН в первом случае он берется с выплат, производимых в пользу наемных работников, а также с выплат и вознаграждений по договорам гражданско-правового характера. Налог уменьшается при этом на сумму взносов на обязательное пенсионное страхование. Во втором случае, согласно пункту 2 статьи 236 НК РФ, объектом налогообложения признаются доходы от предпринимательской либо иной профессиональной деятельности за вычетом расходов, связанных с их извлечением. При этом индивидуальные предприниматели не исчисляют и не уплачивают ЕСН в части суммы налога, зачисляемой в ФСС России. Уплачивать ЕСН должны только те предприниматели, которые применяют традиционную систему налогообложения. Ставки ЕСН различаются в зависимости от того, по какому основанию исчисляет данный налог предприниматель: "за себя" или с выплат наемным работникам. Предприниматели, производящие выплаты в пользу физических лиц, применяют ставки налога, установленные пунктом 1 статьи 241 НК РФ. Ставки ЕСН при расчете данного налога предпринимателями со своих доходов приведены в пункте 3 статьи 241 НК РФ. Предприниматели самостоятельно рассчитывают налог по итогам налогового периода исходя из всех полученных ими в налоговом периоде доходов с учетом принимаемых к вычету расходов и ставок налога, приведенных в пункте 3 статьи 241 НК РФ. В соответствии со статьей 240 НК РФ налоговым периодом по ЕСН является календарный год. Датой получения доходов является день фактического получения соответствующего дохода (ст. 242 НК РФ). Порядок исчисления, а также порядок и сроки уплаты ЕСН предпринимателями со своих доходов установлены статьей 244 НК РФ и очень схожи с порядком уплаты ими налога на доходы физических лиц. Напомним, что схематично он выглядит следующим образом. В течение года уплачиваются авансовые платежи по ЕСН, рассчитываемые в начале текущего года (то есть без учета фактических доходов предпринимателя именно в текущем году). В конце года производится окончательный расчет уже исходя из фактических доходов за год. Расчет сумм авансовых платежей, подлежащих уплате в течение налогового периода (года) предпринимателем, производится не им самим, а исключительно налоговым органом. Основой для этого служит фактическая налоговая база по ЕСН данного налогоплательщика-предпринимателя за предыдущий год. На основании пункта 1 статьи 244 НК РФ такой порядок применяется, если иное не предусмотрено пунктами 2 и 6 данной статьи. Исчислив сумму авансового платежа для предпринимателя, налоговый орган обязан направить ему уведомление об уплате данного налога. Предприниматель уплачивает авансовые платежи только на основании такого налогового уведомления. Сроки для уплаты авансовых платежей указаны в пункте 4 статьи 244 НК РФ, и, соответственно, они же приводятся налоговиками в рассылаемых уведомлениях. Уплата авансовых платежей, таким образом, производится в три этапа: - за январь - июнь - не позднее 15 июля текущего года в размере половины годовой суммы авансовых платежей; - за июль - сентябрь - не позднее 15 октября текущего года в размере 1/4 годовой суммы авансовых платежей; - за октябрь - декабрь - не позднее 15 января следующего года в размере 1/4 годовой суммы авансовых платежей По итогам календарного года предприниматель самостоятельно производит расчет фактической суммы ЕСН за данный год исходя из всех полученных им в данном налоговом периоде доходов с учетом принимаемых к вычету расходов и действующих ставок налога. Общую сумму налога предприниматель исчисляет отдельно по каждому фонду (федеральный бюджет, ФФОМС и ТФОМС) и отражает в налоговой декларации. В соответствии с пунктом 7 статьи 244 НК РФ предприниматели обязаны представлять такую налоговую декларацию в налоговые органы не позднее 30 апреля года, следующего за истекшим налоговым периодом. Те предприниматели, которые являются источником выплат физическим лицам, работающим у них по трудовым или гражданско-правовым договорам, помимо уплаты ЕСН со своих доходов платят его и по второму основанию. В этом случае расчет единого социального налога производится отдельно по каждому работнику с начала текущего налогового периода по истечении каждого месяца нарастающим итогом. Для этого рассчитывается налоговая база: по каждому работнику суммируются доходы, начисленные за налоговый период в его пользу в денежной или натуральной форме, в виде предоставленных ему материальных, социальных или иных благ или в виде иной материальной выгоды. Затем из нее исключаются доходы, не являющиеся объектом обложения ЕСН (пункты 1 и 3 ст. 236 НК РФ), и выплаты, не подлежащие налогообложению (ст. 238 НК РФ). По итогам каждого календарного месяца налогоплательщики обязаны исчислять ежемесячные авансовые платежи по ЕСН исходя из величины выплат и иных вознаграждений, начисленных с начала налогового периода (года) до окончания соответствующего календарного месяца, и соответствующей ставки налога. Ежемесячные авансовые платежи перечисляются в бюджет не позднее 15-го числа следующего месяца (п. 3 ст. 243 НК РФ). В соответствии со статьей 240 НК РФ отчетным периодами по ЕСН признаются I квартал, полугодие и 9 месяцев календарного года. По итогам отчетного периода налогоплательщики исчисляют разницу между суммой налога, исчисленной исходя из налоговой базы, рассчитанной нарастающим итогом с начала налогового периода до окончания соответствующего отчетного периода, и суммой уплаченных за тот же период ежемесячных авансовых платежей, которая подлежит уплате в срок, установленный для представления расчета по данному налогу Расчет по ЕСН за отчетный период должен быть представлен не позднее 20-го числа месяца, следующего за отчетным периодом (то есть соответственно 20 апреля, июля и октября каждого года). Налоговым периодом по ЕСН является календарный год, и по его итогам налогоплательщики производят окончательный расчет с бюджетом по данному налогу. Согласно пункту 7 статьи 243 НК РФ, срок представления такой декларации в налоговый орган установлен не позднее 30 марта года, следующего за истекшим налоговым периодом. Наряду с уплатой ЕСН предприниматель на основании Федерального закона от 15.12.2001 N 167-ФЗ "Об обязательном пенсионном страховании в Российской Федерации" должен уплачивать страховые пенсионные взносы. Данные взносы предприниматель уплачивает как с выплат, производимых в пользу наемных работников, так и за себя лично. Страховые взносы на обязательное пенсионное страхование уплачиваются в качестве самостоятельного платежа начиная с 2002 года. Данный порядок установлен Федеральным законом от 15.12.2001 N 167-ФЗ "Об обязательном пенсионном страховании в Российской Федерации" (далее - Закон N 167-ФЗ). До этого времени платежи в ПФР были составной частью единого социального налога. Начиная с 2002 года для предпринимателей и адвокатов установлен минимальный размер обязательного фиксированного платежа на финансирование страховой и накопительной частей трудовой пенсии, никак не связанного с уплатой ЕСН. Размер такого минимального фиксированного платежа - 150 руб. в месяц, в том числе 100 руб. направляется на финансирование страховой части трудовой пенсии и 50 руб. - на финансирование накопительной части трудовой пенсии. Исчисление и уплата страховых взносов предпринимателями-работодателями осуществляется на основании статьи 10 Закона N 167-ФЗ объектом и базой для исчисления страховых взносов в ПФР является объект и налоговая база по единому социальному налогу (статьи 236 и 237 НК РФ). Порядок исчисления и уплаты страховых взносов за наемных лиц также схож с порядком исчисления и уплаты ЕСН. В соответствии с пунктом 2 статьи 243 НК РФ сумма начисленных страховых взносов (авансовых платежей по страховому взносу) на обязательное пенсионное страхование - налоговый вычет - уменьшает сумму единого социального налога, подлежащего уплате в федеральный бюджет. Сумму страховых взносов рассчитывают и уплачивают страхователи отдельно в отношении каждой части страхового взноса: - на финансирование страховой части трудовой пенсии; - на финансирование накопительной части трудовой пенсии. Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12, 13, 14 |

Приглашения09.12.2013 - 16.12.2013 Международный конкурс хореографического искусства в рамках Международного фестиваля искусств «РОЖДЕСТВЕНСКАЯ АНДОРРА»09.12.2013 - 16.12.2013 Международный конкурс хорового искусства в АНДОРРЕ «РОЖДЕСТВЕНСКАЯ АНДОРРА»

|

Copyright © 2012 г.

При использовании материалов - ссылка на сайт обязательна.